투자 업계에서 외면받아온 해양생태계, 생물다양성 분야에 최근 대규모 투자금이 몰리고 있다.

14일(현지 시각) 로이터통신에 따르면, 캐나다 몬트리올에서 지난 7일부터 개최된 유엔 생물다양성협약 당사국총회(COP15)에서 글로벌 금융사 150곳이 자연생태계를 보전하기 위한 ‘블루본드(Blue Bond)’ 투자 등을 약속하는 ‘생물다양성협약 금융부문 성명서’에 참여했다고 밝혔다. 이들 금융사의 총 자산 규모는 24조 달러(약 3경원)에 달한다. 국내 금융기관으로는 우리금융그룹이 참여했다.

블루본드는 지속가능한 해양에 투자하기 위해 발행되는 특수목적 채권이다. 산호, 맹그로브 숲을 보존하거나 해양오염을 막는 활동에 투자되는 채권 등이 있다. 최근 블루카본 등 해양 생태계에 대한 관심이 증가하면서 글로벌 금융권도 블루본드 발행에 관심을 갖기 시작했다.

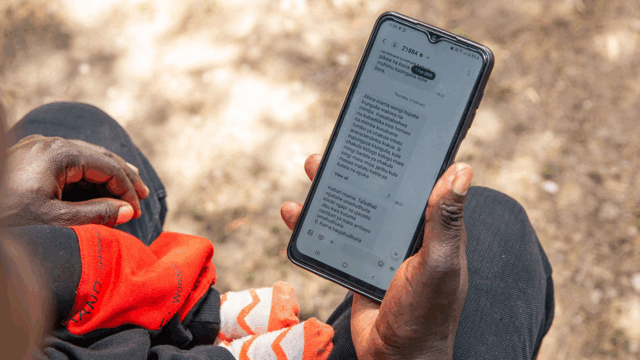

블루본드가 시장에 처음 등장한 건 지난 2018년이다. 당시 인도양에 위치한 섬나라 세이셸은 1500만 달러 규모의 채권을 발행해 해양 보전에 사용했다. 이후 2021년 아시아개발은행(ADB)이 5억500만 달러(약 5897억원), 캐나다 선박회사인 시스팬(Seaspan)이 7억5000만 달러(약 8840억원) 규모로 블루본드를 발행했다.

지속가능성 관련 특수목적 채권 중 규모가 가장 큰 채권은 ‘그린본드(Green Bond)’다. 그린본드는 신재생 에너지 등 친환경 프로젝트에 자금을 지원하는 채권으로 지난해 10월 기준 누적 발행 규모는 1조5000억 달러에 이른다. 아직 초기 단계인 블루본드에 비해 상대적으로 인기가 높은 편이다.

그간 블루본드는 불명확한 사업 수익률 탓에 발행이 많지 않았다. 최근에야 해양생태계 보전에 대한 공감대가 형성되기 시작했고, 관련 사업이 만들어지고 있다. 모리츠 크레머 전 S&P 국가신용등급 부문 수석애널리스트는 “세이셸에서의 블루본드 발행은 해양생태계를 위한 금융권의 큰 진전이었다”며 “아직 블루본드가 그린워싱으로 비춰질 수 있어 규모확장에는 조심해야한다”고 말한 바 있다.

안지연 경희대 국제학과 교수는 “블루본드는 그린본드에 비해 비교적 역사가 짧고, 현재 투자가능한 사업의 범위도 작지만 그만큼 가능성도 매우 높다”며 “오늘날 탄소감축에 대한 국제사회의 관심이 높아지면서 관련 시장도 점차 넓어질 것”이라고 말했다.

황원규 더나은미래 기자 wonq@chosun.com