새해를 맞아 기업들 저마다 주요 경영방침을 선언하고 있다. 이중 눈에 띄는 공통적인 단어 중 하나는 ‘ESG(환경·사회·지배구조)’다.

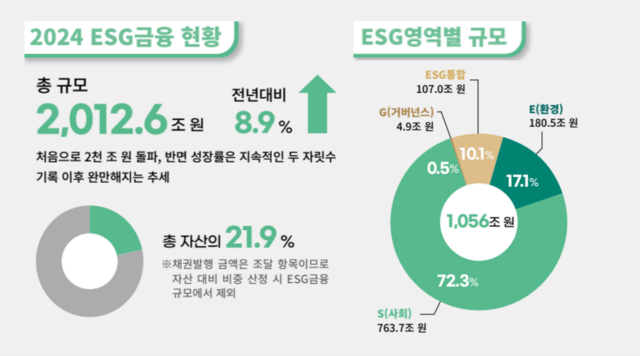

ESG는 2006년 UN PRI(유엔 책임투자원칙)에서 공식적으로 사용된 용어로, 투자 시 수익성 등 재무적인 성과 이외에 피투자기업의 지속가능성을 함께 고려하는 것을 의미한다. 유엔 및 연기금, 블랙록과 같은 해외 투자기관으로부터 시작된 ESG에 대한 강조는 한국도 더 이상 예외가 아니다. 신한금융그룹과 KB금융그룹 등 금융권은 일찌감치 ESG 전담조직을 만들고 ESG 경영에 속도를 내고 있다. SK건설의 경우 ‘환경 사업을 중심으로 포트폴리오를 전환하여 ESG를 선도하는 친환경 기업으로 리포지셔닝하는 한 해로 만들겠다’고 밝히는 등 주요 건설사들도 ESG를 올해의 주요 키워드로 꼽고 있다. 투자자 및 기업이 ESG를 강조하다 보니 이들 기업에 서비스를 제공하는 회계, 법무법인들도 앞다투어 ESG 관련 서비스를 제공하기 시작했다. 글로벌 ESG 펀드 규모 또한 매년 커지고 있는데 글로벌지속가능투자연합(GSIA)은 지난해 말 기준으로 펀드의 규모가 45조 달러(약 5경원)에 달하는 것으로 추정하고 있으며, 뱅크오브아메리카는 향후 20년간 20조 달러가 신규로 ESG 펀드에 유입될 것으로 예측하고 있다.

투자자와 기업이 ESG 경영을 강조하는 이유는 간단하다. 투자관점에서 볼 때 장기적으로 유리하기 때문이다. 환경보호에 대한 노력, 사회에 대한 관심, 건강한 지배구조가 기업의 지속가능한 성장에 필수조건이며, 회사의 존망을 결정하는 요소라는 얘기다.

그렇다면 ESG 경영이 기업에 실제로 도움이 될까? ESG가 중요하고, 필요하며, 도움이 된다고 하고 있고 기업들은 ESG를 잘하는 회사가 되겠다고 선언하고 있지만 전문가들의 설명은 좀 다르다. UN PRI 헤지펀드 자문그룹의 멤버이자 HMC(Harvard Management Company)의 컴플라이언스(준법) 및 지속가능한 투자부문 책임자로서 ESG 관련 연구를 하고 있는 마이클 카푸치(Michael Cappucci)는 “투자기관이 ESG를 고려해 투자하면 투자수익률이 오히려 나빠진다는 ESG의 역설, 즉 ‘ESG 파라독스(paradox)’를 조심하라”고 강조하고 있다.

ESG 파라독스는 왜 생길까? 마이클 카푸치의 연구에 따르면, 투자기관에게 ‘ESG 투자원칙이 있는가’를 질문할 경우 대부분은 ‘ESG를 중요하게 생각하고 있으며 내부적으로 서면으로 된 ESG 정책을 가지고 있다’고 답한다. 하지만 이것은 신뢰할 수 있는 지표가 아니라는 게 그의 주장이다. 말로는 ESG를 통합해 투자한다고하지만 실제로는 그렇지 않은 경우가 많다는 것이다.

마이클 카푸치는 이렇게 말로만 ESG를 강조하는 투자기관에게는 ‘ESG 요소를 투자원칙에 통합하지 말라’고 조언한다. 왜냐하면 ESG를 고려한 투자는 장기적이고 측정하기 어려운데 반해, 이를 분석하고 통합하려는 노력에는 즉각적이고 실제적인 비용이 투입되기 때문이다. 또 ESG를 고려한 투자는 잠재적인 투자처의 다각화를 제약하는 요인이 되며 최악의 경우 투자 프로세스를 늦추고 적극적인 투자 행위를 방해하거나 투자적격 심사 시 혼란을 야기할 수 있다고 설명한다. ESG와 관련한 비용을 부담하지 않고 전통적인 방식으로 투자한 경쟁조직에 비해 더 큰 비용과 시간을 쏟고도, 실제로는 재무적인 이익은 얻을 수 없는 ESG의 파라독스가 생겨나게 되는 것이다.

물론 투자원칙과 기업경영에 ESG를 내재화하기란 쉽지 않다. 하버드 경영대학원 조지 세라페임(George Serafeim) 교수는 비교 가능한 기업 부족(44.8%) ESG 측정표준 부재(43.2%) 비용(40.5%) ESG 데이터의 유용성(39.4%) 정량화 부족(37.8%) 시간에 따른 비교 가능성 부족(34.8 %) 등을 장애 요인으로 분석했다. 그럼에도 ESG를 고려한 투자원칙과 기업경영을 제대로 도입하면 ‘J자’ 커브의 성장을 거둘 수 있다는 것을 알게 됐다. 초반에는 비용이 투자수입보다 더 큰 ‘죽음의 계곡’을 지나지만 이 구간이 지나 ESG가 제대로 통합되고 정착되고 나면 점차 비용과 수익이 수평이 되다가 결국 수익이 더 크게 나는 상승 구간에 접어들 수 있다는 것이다.

많은 기업이 ESG 경영을 하겠다고 말하지만 마이클 카푸치의 주장에 따르면 이러한 기업은 투자처로 적합하지 않다. ESG 경영의 초기 단계에 있거나 흉내만 내는 기업은 ESG로 인해 얻는 것보다 잃는 것이 더 크다. ESG 경영을 시작하거나 잘하겠다고 선언하는 기업이 아닌, 이미 ESG 경영이 정착되어 비용보다 수익이 더 큰 상승구간에 있는 기업을 찾아 투자하라고 마이클 카푸치는 설명한다. 앞으로 재무적인 성과와 비재무적인 성과를 모두 창출할 수 있는 기업일 가능성이 높기 때문이다.

ESG 경영을 잘하겠다는 선언으로는 부족하다. ESG 경영을 도입하고 차근차근 실행해 죽음의 계곡을 지났음을 증명하는 기업, 즉 ESG 파라독스를 극복한 기업임을 선언하는 것이 더 중요하다. ESG를 한다는 홍보 기사가 아닌 ESG 파라독스를 극복한 기업의 사례들을 더 많이 보게 되길 기대한다.

김민석 지속가능연구소장

▶오늘의 논문

– Michael Cappucci (2018), “The ESG integration paradox”, Journal of Applied Corporate Finance. 2018(Aug), Vol30(2), pp.22-28