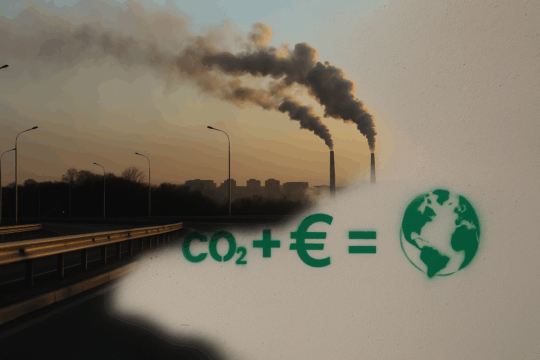

각국 탄소 규제 강화로 투자금 몰려

신재생에너지 분야 투자 최고 성과

세계 각국이 탄소 중립에 속도를 내면서 ‘저탄소 기업’에 투자금이 몰리고 있다. 특히 유럽발 탄소 규제 강화와 탄소 배출권 가치 급등 등으로 저탄소 관련 기업에 투자하는 상장지수펀드(ETF)의 수익률도 두드러졌다.

미국 저탄소 기업에 투자하는 대표 상품인 ‘이소 기후 리더십 ETF(ETHO)’는 지난 2015년 11월 미국 뉴욕 증시에 상장됐다. 당시 가격은 24.98달러. ETHO의 지난 12일 기준 가격은 56.13달러로 약 124% 상승했다. 현재 운용 자산은 1억5949만달러(약 1800억원)다. 포트폴리오는 탄소 배출량이 업계 평균보다 낮은 기업 265곳으로 구성됐다. 원유·석탄·천연가스 등 에너지 관련 기업은 투자 대상에서 제외했고, 기업 5000곳 이상을 대상으로 탄소 배출량을 분석해 종목을 선별했다. 운용사인 이소캐피털에 따르면, 펀드 구성 종목의 탄소 배출량은 S&P500 종목 대비 약 16% 수준에 그친다.

세계 3대 자산 운용사로 꼽히는 미국의 블랙록도 저탄소 기업에 투자하는 펀드를 운용한다. 대표 상품인 ‘MSCI ACWI 저탄소 타깃 ETF(CRBN)’는 최근 1년간 41.93% 수익을 올렸다. 파리기후협약에서 설정한 목표를 따르는 상품도 있다. 지난 2017년 프랑스 파리 증시에 상장한 ‘BNP저탄소100 ETF(ECN)’는 유럽연합 집행위원회에서 도입한 저탄소 벤치마크를 참고한 저탄소 지수를 추종한다. 지난 1년간 수익률은 24.83%를 기록했고, 운용 자산은 8억2100만유로(약 1조1200억원)에 이른다.

‘저탄소 펀드’ 중에서도 특히 신재생에너지 분야 투자가 최고의 성과를 보였다. 연간 수익률 상위 ETF 20개 중 5개가 신재생에너지 관련 상품이었고, 평균 수익률은 238%에 달했다. 유입된 자금만 114억달러(약 12조원)에 이른다. 세부적으로 대체 에너지에 투자하는 대표적 ETF인 ‘인베스코 솔라 ETF(TAN)’는 태양광 관련주를 집중적으로 편입해 지난해 222%나 올랐고, 태양광·풍력·전기차 등 대체 에너지 산업 전반에 투자하는 ‘아이셰어스 글로벌 클린 에너지 ETF(ICLN)’ 역시 지난해 137% 수익률을 냈다. 월가의 투자은행 뱅크오브아메리카는 ICLN을 가장 유망한 대체 에너지 ETF로 꼽고 있다.

탄소 배출권 가격을 추종하는 ETF도 인기다. 탄소 배출권 가격이 오를수록 수익이 높아지는 상품이다. 지난해 7월 미국 뉴욕 증시에 상장된 KFA글로벌탄소ETF(KRBN)는 상장 이후 가파른 오름세를 보이며 누적 수익률 77.4%를 기록하고 있다.

저탄소 투자는 불과 몇 년 전만 해도 사회책임투자(SRI)의 일환으로 이뤄지면서 규모도 작고 수익도 크지 않았다. 그러다 지난해부터 ESG투자가 글로벌 트렌드로 떠오르면서 관련 상품들이 가시적인 수익률을 실현하기 시작했다는 게 전문가들의 설명이다.

저탄소 펀드의 수익률이 올라가면서 금융 자본의 유입도 본격화되고 있다. 블룸버그에 따르면, 올해 주요 대체 에너지 ETF 35개에만 102억달러(약 11조5200억원)가 유입됐다. 이 ETF들의 운용 자산 합계는 총 300억달러(약 33조9000억원)에 육박한다.

지난달 28일 블랙록은 ‘탄소 전환 준비 ETF(LCTU)’를 상장했는데, 거래 첫날 12억5000만달러(약 1조4100억원)가 유입되면서 미국 ETF 역사상 최고 금액을 기록했다. 아르만도 센라 아이셰어 아메리카 대표는 “저탄소 기업 투자는 향후 10년을 내다보는 장기 성장 계획”이라며 “2030년까지 ESG 관련 투자금이 전 세계 1조달러에 달할 것으로 보인다”고 전망했다.

문일요 더나은미래 기자 ilyo@chosun.com