환경(Environmental)·사회(Social)·지배구조(Governance)를 뜻하는 ‘ESG’가 기업의 전략과 운영에 있어서 필수적인 접근으로 여겨지고 있다. ESG의 확산은 어느 정도 예견된 미래였지만, 이렇게 빨리 현실이 될 줄은 몰랐다. 코로나로 인한 2020년의 위기감이 일종의 ‘가속 페달’ 역할을 한 셈이다.

스타트업에 투자하는 VC(Venture Capital)로서 최근 ESG의 폭발적인 확산을 지켜보고 있자니, 지난 십여 년간 급성장한 ‘임팩트투자’와 2006년 UN이 발표한 ‘책임투자(Responsible Investment)’에 대해 생각하게 된다. ESG는 책임투자의 한 가지 방법 혹은 고려해야 하는 요소로 ‘비재무적(non-financial) 정보’라고도 불린다. 임팩트투자는 특정한 사회문제 해결 및 가치창출을 위해 자금을 공급하는 금융의 방식이다. 투자 대상 기업의 ESG 요소를 검토하고 분석하는 게 자본 투자 과정의 필수적 절차로 자리 잡아가는 상황에서, 얼리 스테이지(Early Stage)에 있는 기업들도 ESG를 수용하게 할 수 있을까. 나아가 임팩트투자의 대상 기업으로 바뀌게 할 수 있을까.

몇 년 전부터 세계 최대 자산운용사 블랙록은 ‘사회적 가치’를 고려한 자본 투자를 선언하며 기업들의 변화를 촉구하고 있지만, 전체 자본 투자에서 임팩트투자의 비중은 여전히 소수다. 대부분의 자본이 여전히 수익률만을 기준으로 투자되고 있는 오늘날의 현실은 마치 과거 ESG가 처했던 상황과 비슷하다. ESG 역시 오랫동안 기업들의 자율에 맡겨져 왔다. 지속가능성보고서 혹은 지속가능경영보고서 등으로 불리는 문서를 통해 자본 시장 및 투자자들에게 정보를 제공하는 기업은 소수였다. ESG가 폭발적으로 확산된 데에는 기업을 둘러싼 여러 위험들을 평가하는 데 있어 환경·사회와 관련된 정보를 공개하는 것만으로도 기업은 물론 사회의 지속가능성을 높일 수 있다는 인식에 기반한다. 궁극적으로 자본 시장을 ESG의 방향으로 이끈 가장 큰 원동력은 수익률에 대한 위험과 기대다.

당장의 생존이 과제인 초기 스타트업들에 ESG는 그리 높은 우선순위가 아니다. VC 입장에서도 창업팀이 비즈니스 모델을 실험하고 있거나 아직 충분한 규모를 만들어내지 못한 상황에서 ESG를 언급하는 것이 무의미하게 느껴질 수 있다. 큰 규모 기업으로의 도약을 꿈꾸는 기업들이 멀지 않은 미래에 ESG와 연관된 어려운 문제들에 봉착할 것임은 자명한 사실이다. 쿠팡, 배달의민족을 둘러싼 노동과 지배구조에 대한 논란은 사실 대부분의 스타트업에도 적용될 수 있는 문제이기 때문이다.

중요한 것은 VC의 역할이다. 기업이 태동하고 구조를 갖춰가는 초기에 투자를 하는 VC들은 큰 영향력을 행사할 수 있다. 당장의 생존을 넘어 그 이후를 함께 상상하고 필요한 자금을 공급하는 것이 VC라면, 성장 이후에 마주할 문제나 위험들까지도 사전에 고려할 수 있어야 한다. 스타트업들이 꿈꾸는 IPO만 해도 그렇다. 2030년부터 모든 상장기업은 ESG 관련 정보를 의무적으로 공시해야 한다.

여전히 많은 벤처 투자자들이 ESG나 임팩트에 대해 큰 관심을 보이지 않고 있다. 자본 시장과 기업들이 ESG를 앞다퉈 적용하는 것을 두고 선의니, 마케팅이니 하는 논란이 있지만 이것도 의미가 없다. 궁극적으로 모든 회사가 ESG를 고려하게 될 것이기 때문이다.

책임감 있는 투자자라면, 아니 생존을 고민하는 투자자라면 조금이라도 빠르게 시작하는 것이 좋다. 처음엔 비즈니스와 직접적으로 연관된 ESG 요소를 식별해 위험을 낮추는 것부터 시작할 수 있다. 나아가 선도적으로 환경·사회·지배구조와 관련해서 혁신을 만들어내도록 촉진한다면 더 지속가능한 유니콘을 만들어낼 수도 있을 것이다. 좋은 VC를 넘어서 위대한 VC가 되는 길은 의외로 쉽다.

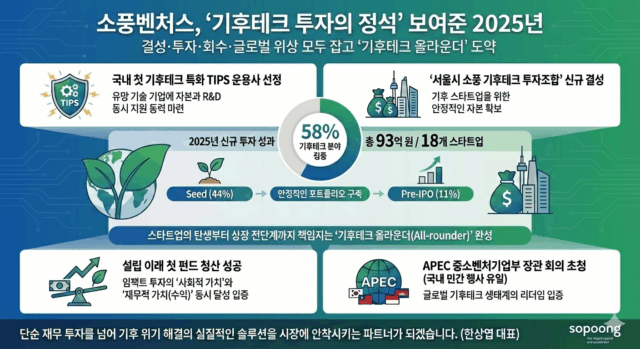

한상엽 소풍벤처스 대표